使用個股健檢評估公司體質

在一開頭的地方會看到如下圖的一些連結,一開始先看會計師報告,如果會計師報告出現不是 "保留意見或修正式保留意見"就要留意了,我們最好能避開連會計師都覺得財報可能有問題的公司,剩下的連結可以等到都把下面的財務指標都看過後再回來細看。

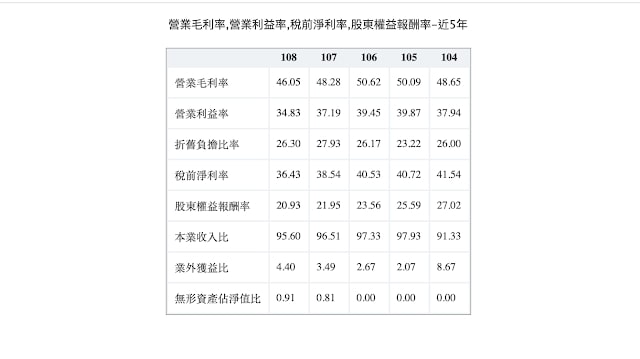

接下來我們會看到如下圖的 "營業毛利率,營業利益率,稅前淨利率,股東權益報酬率-近5年"。基本上,接下來的各種財務指標都會看到有兩種,分別是 "近5年", "近8季"。概念上就是觀察長期和近期的狀況。

在上表中會看到本業收入比,這個比例在長期投資一間公司是一個蠻重要的指標,一間公司如果不能靠本業賺錢的話,要能長期的經營下去應該不是一件容易的事。

這邊我們可以看到台積電近5年的本業收入比都在 90% 以上,所以這是一間專注本業的好公司。

再來還有折舊負擔比率(折舊占營業收入的比重),如果比重越大,代表收入都被折舊吃掉了,毛利也會連帶地被影響。當然折舊負擔比率在各個產業的情況都不同,但是有一個共用的方式,就是用營業利益率減掉折舊負擔比率,如果數字很小或甚至是負數,代表賺的錢連折舊都沒法負擔了,投資這樣的公司就需要留意了。

在表中可以看到台積電的折舊負擔比例不算低,但是它的營業利益率很高,所以折舊的費用對於台積電並不是問題。

另外還有一個無形資產佔淨值比,如果一間公司的無形資產佔淨值比非常的高,這時侯就需要提高警覺,高比例的公司,就需要有能力去分辨這間公司的無形資產是有價值還是沒有價值的。關於無形資產的討論,在這兩本書中 (巴菲特寫給股東的信-經濟商譽vs會計商譽,財務自由的講堂-無形資產,有情散戶)有非常精采的見解,如果有興趣的人不妨可以參考一下。

台積電的無形資產佔淨值比也非常地低,不到 1%,所以也不用擔心無形資產有沒有價值。

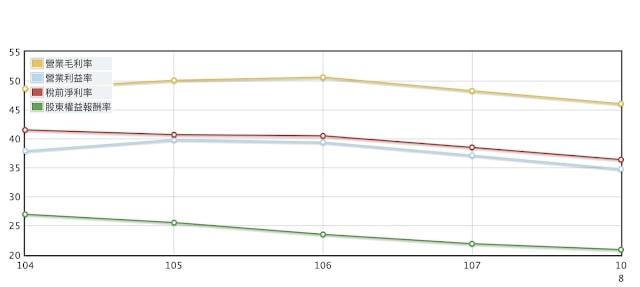

在上圖中我們會看到大家常說的三率-"營業毛利率,營業利益率,稅前淨利率",另外還多了一個股東權益報酬率。理想上我們都會希望圖中的走勢是持平或一路向北。另外如果看到營業毛利率或營業利益率往下走,但是稅前淨利率卻往上走,這可能是業外收益所造成,需要留意是一次性,或是長期走勢都是這樣。

這裡可以看到台積電近2年的營業毛利率,營業利益率,稅前淨利率,股東權益報酬率似乎有點往下滑,下滑的比例還不算很大,不過需要注意一下後續的情況。

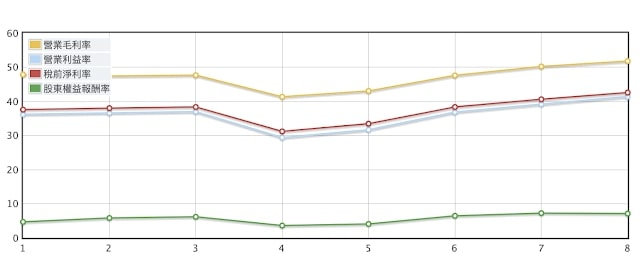

接著我們再來觀察一下台積電近8季的狀況:

在近8季的部份,因為通常會有淡旺季的情況,所以一般來說會和去年同季來做比較,從上表可以觀察到台積電在去年第4季和今年第一季相較去年同期來比成長許多,所以或許之前看到近2年下滑的狀況會在今年開始好轉。

在近8季的部份,因為通常會有淡旺季的情況,所以一般來說會和去年同季來做比較,從上表可以觀察到台積電在去年第4季和今年第一季相較去年同期來比成長許多,所以或許之前看到近2年下滑的狀況會在今年開始好轉。 近8季三率和股東權益報酬率的走勢看起來也很舒服。

近8季三率和股東權益報酬率的走勢看起來也很舒服。再來接著觀察現金流量的部份:

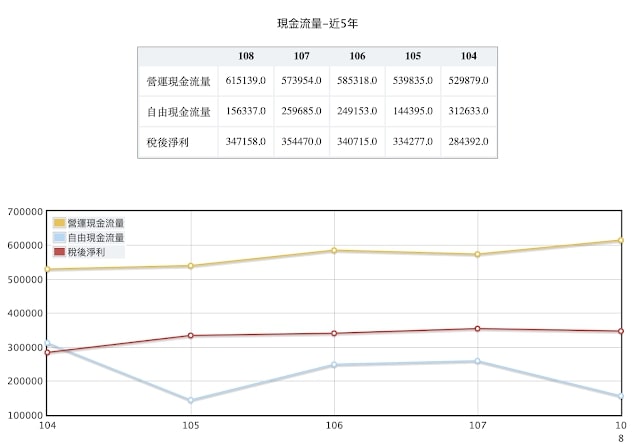

再來接著觀察現金流量的部份,在自由現金流量通常會希望5年內有3年是大於0。自由現金流量的重要性在此就不贅述了。

另外也會預期看到營業現金流量和稅後淨利的走勢是一致的,營業現金流量代表公司實際賺得的現金,而兩者走勢一致,代表公司不斷地有現金流入,而不是只是帳面的獲利。

現金不斷的流入不管對公司或股東來說,都是非常重要的事情。也只有手上有現金的公司,才有能力回饋現金股利給股東(當然拿老本出來發現金股利的公司也是有)。

至於近8季的部份,就可以按照之前說的方法,觀察近期的狀況,這邊就不再特別多做解釋。

我們可以看到台積電在現金流量的部份也是符合標準的好公司。

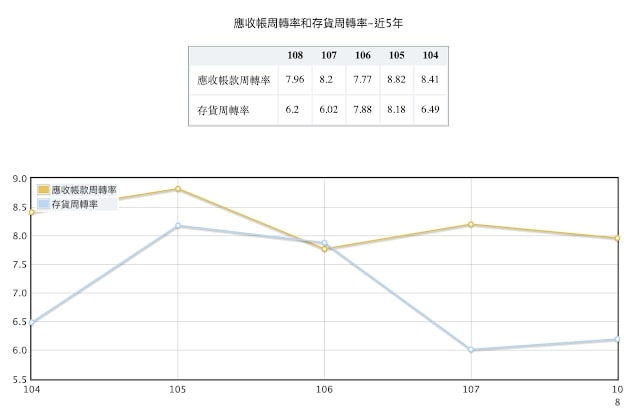

接著下去我們可以看到 "應收帳周轉率和存貨周轉率":

應收帳款周轉率和存貨周轉率期待看到走勢基本下不要一路向南就好,起起伏伏沒有關係。另外要注意的是也許這間公司在走勢上看起來沒問題,但是和同產業的公司相比應收帳款周轉率和存貨周轉率差距很大這也是需要留意的。

應收帳款周轉率和存貨周轉率期待看到走勢基本下不要一路向南就好,起起伏伏沒有關係。另外要注意的是也許這間公司在走勢上看起來沒問題,但是和同產業的公司相比應收帳款周轉率和存貨周轉率差距很大這也是需要留意的。看完周轉率之後,我們再接著來看償債能力:

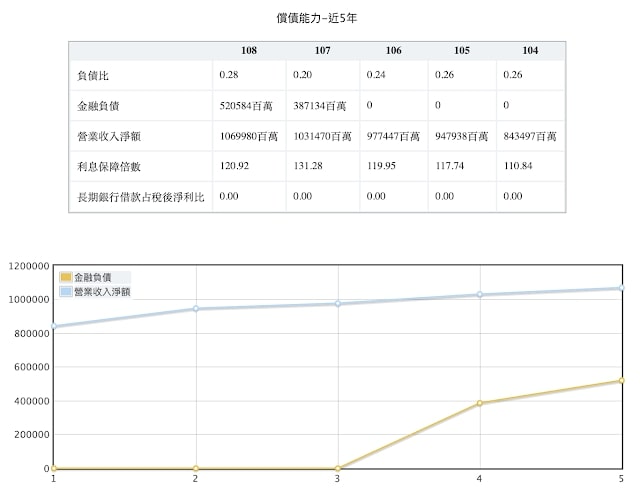

相較於看負債比例,其實看利息保障倍數、長期銀行借款占稅後淨利比更能看出公司的償債能力和壓力。

在上表中我們會期待看到利息保障倍數大於10,長期銀行借款占稅後淨利比小於2。另外也不希望看到營業收入沒有增加,但是金融負債卻不斷攀升。

台積電在償債能力也完全符合標準,而且它完全沒有長期的銀行借款,如果一間公司沒有償債的壓力,那在大環境不好的時侯,相較其它公司而言,更能經得起考驗。

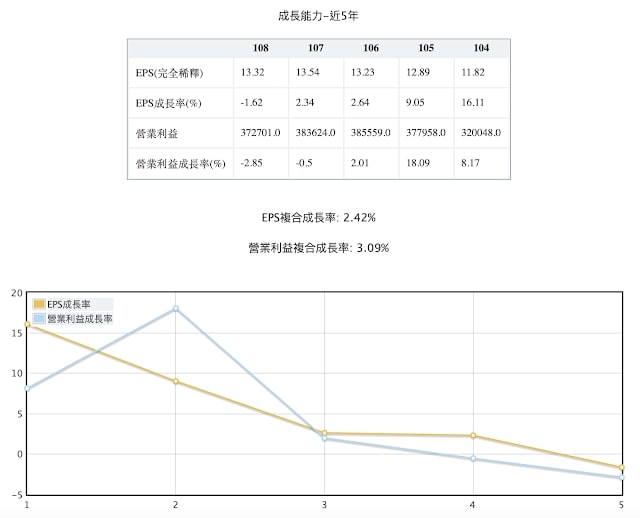

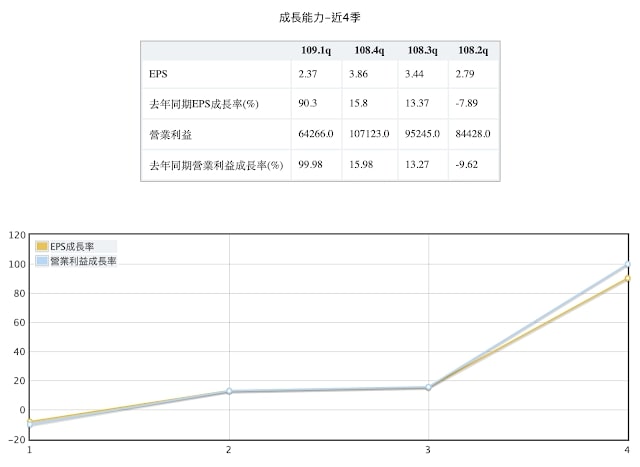

再接下來就是成長能力的部份:

上面看到的複合成長率,是5年複合成長率。不過要注意到這種方式會有一個陷阱,如果基期是相對而言一個非常差的數字,那複合成長率就會看起來非常好,這時侯這個數字就是不可信的。關於成長率的部份,之前的文章已經有做一些探討了,這邊就不贅述了。

從上圖看起來,台積電近年的成長力道有減緩的趨勢,但是如果看下圖近4季和去年同期比的話,似乎有回溫的跡象。

再來我們會多看幾個如下圖近期的指標,"營收年增率、稅前淨利較去年同期、EPS較上季" 來觀察公司近期的表現,以避免買到過去幾年表現良好,但是近期表現不好,可能是開始走向衰敗的公司。

從上面的數據看起來,台積電近期的表現的確十分的好。

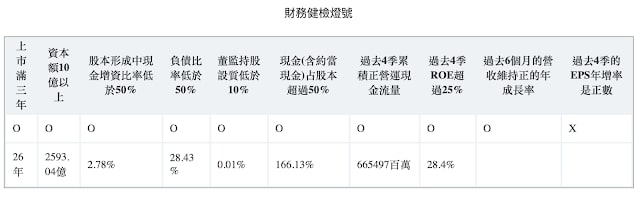

再來是最下面的財務健檢燈號,這是參考 "空手的勇氣" 一書中的方式。關於各個細項,可以自行參考該書籍。

另外要注意一下財務健檢燈號是適用於上市的公司,對於上櫃的公司,這些條件就需要再做調整。

可以看到台積電只有一項沒達標,就各項財務指標來看真的是一間優秀的好公司。

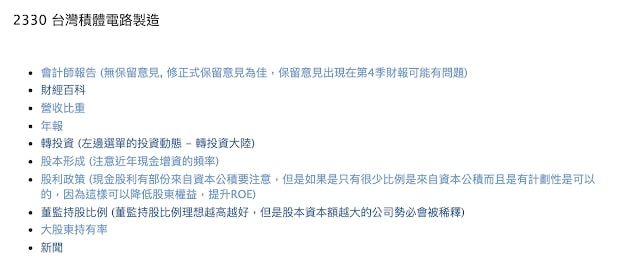

最後我們再回頭去看一開始提到的連結:

- 財經百科和年報是更能讓我們深入了解這間公司,去想像公司未來的發展性和前景。

- 營收比重可以讓我們知道這間公司營收的組成,更了解公司的是靠什麼在獲利的。

- 另外因為台灣很多的公司都有轉投資大陸,所以這部份是看大陸的子公司的損益狀況,會不會影響到台灣的母公司。

- 而股本形成和股利政策則是要注意刮號裡的提到的事項。

- 董監持股比例和大股東持有率則是看籌碼穩不穩定。

- 最後新聞就是看最近公司有沒有發生一些什麼大事。

經過重重火盃的考驗,篩選出來的公司,最後還需要落在合理的股價時買進,正所謂好股票跌深就是最大的利多。如果是在不合理的股價,買好公司的股票都有可能會被套很久,更糟糕的情況是好公司開始變差,回不去之前的榮景。

正如同投資最重要的事一書中所提到的 "要看見高品質的投資標的很容易,要發現便宜標的則需要敏銳的觀察。因為這個理由,投資人常常將客觀優點錯認為投資機會。卓越的投資人從不會忘記,投資的目標是買得好,而不是買好的"

所以挑選出好公司只是前置作業,再來就是估算股票的合理價格。關於這部份網路上可以找到許多的方法,而之前的文章也有探討過這個議題。這些方法不一定準確,但是比起亂猜總是更有個依據。

最後祝大家都能找到適合自己的投資方式,早日達成財務自由。