降息真的會馬上利好於股市嗎?

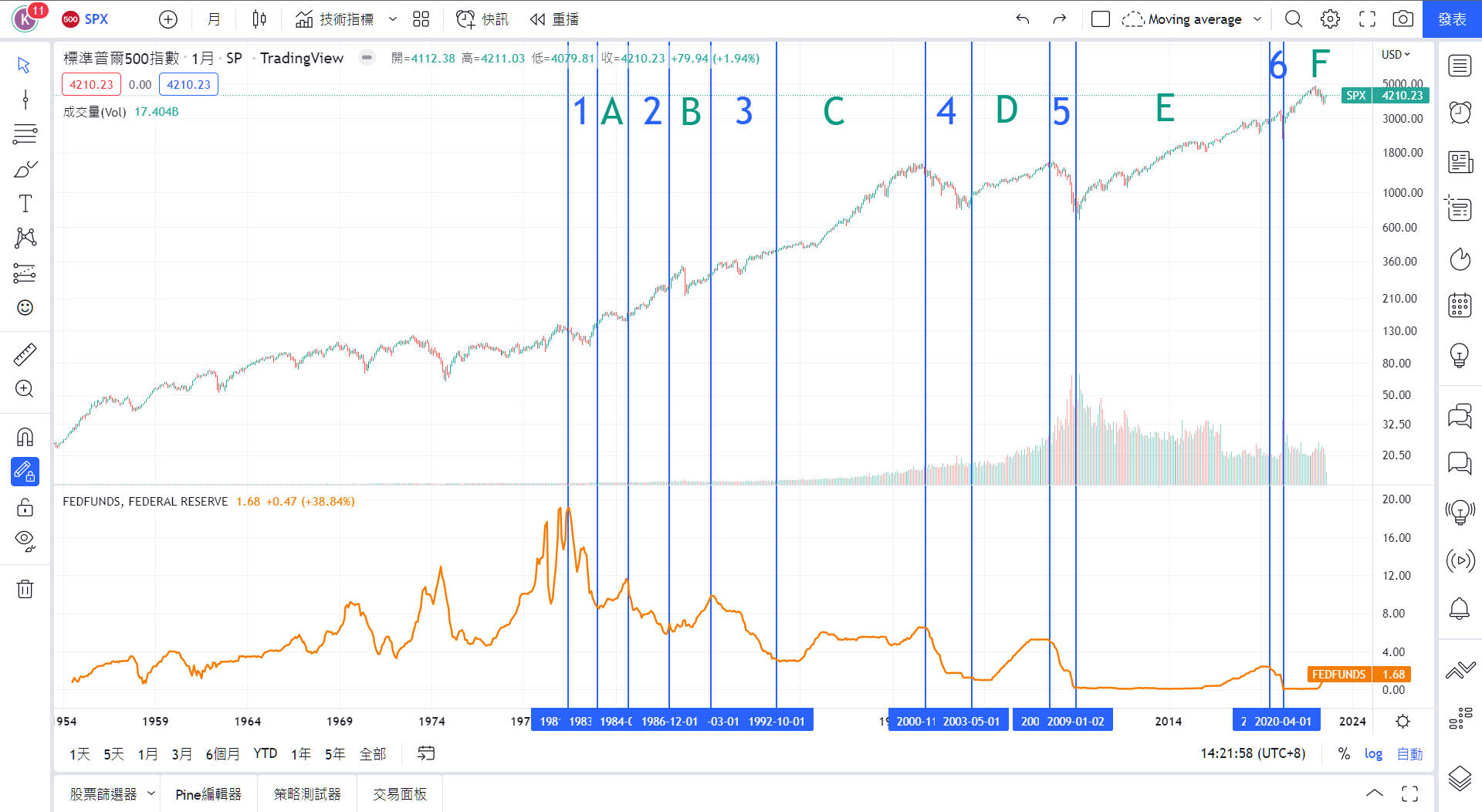

一開始我們先來看標普500和利率的走勢圖, 圖的周期都是以月為單位, 大盤的座標都是使用對數, 這樣能更好的看出長期的趨勢和大盤的漲跌幅

再來我們看到第二張圖, 圖中數字的部份是代表著降息的周期, 英文字的部份是代表著利率持平或升息的周期

- 周期1 (1981/6-19~1983/1): 大盤先緩步下跌到周期後半段才開始逐漸回升, 整個周期結束, 股市沒有明顯的漲跌

- 周期2 (1984/9~1986/12): 大盤逐步往上爬升, 整個周期股市明顯的提升

- 周期3 (1989/3~1992/10): 周期中段有明顯的下跌, 但是整個周期股市明顯的提升

- 周期4 (2000/11~2003/5): 整個周期明顯的往下跌

- 周期5 (2007/8~2009/1): 整個周期明顯的往下跌

- 周期6 (2019/7~2020/4): 大盤先逐步往上爬升, 到周期末段股市因為疫情開始下跌

再來我們可以看看關於升息周期內大盤的表現

- 周期A (1983/1~1984/9): 盤整

- 周期B (1986/12~1989/3): 大盤先逐步往上爬升, 到中期大跌, 之後又緩步爬升, 整個周期還是有所提升

- 周期C (1992/10~2000/11): 大盤逐步往上爬升, 整個周期股市有明顯的提升

- 周期D (2003/5~2007/8): 大盤逐步往上爬升

- 周期E (2009/1~2019/7): 大盤逐步往上爬升, 整個周期股市有明顯的提升. 另外在這個周期裡有4次的 QE 分別是 2008/12 QE1, 2010/11 QE2, 2012-9 QE3, 2013-1 QE4

- 周期 F (2020/4 ~ 現在 2022/8 ): 大盤逐步往上爬升到2022年開始下跌, 7月又開始上漲, 之後未知. 在這個周期有一次無限量化寬鬆的 QE, 另外在 2021/11宣佈啟動縮表, 在 2022/5 正式開始縮表

看完降息周期和升息周期的情況, 我們似乎可以得到一些結論. 就是當經濟很好, FED 又是緩步提升利率, 此時股市通常表現良好; 但是 FED 如果是為了控制通膨或壓制過熱的經濟時而激進的加息, 這時通常不利於股市. 反之若FED為了刺激經濟宣佈降息或QE的手段, 如果是緩步降息或QE, 這時通常不利於股市. 一直到不再降息, 或者是在一開始就採取激進的降息或QE, 這時股市有可能會很快的反轉

至於2022年這次的升息除了壓制過熱的經濟外, 還有壓制幾十年沒出現過的嚴重通膨, 所以這次結果如何, 有待時間來驗證了

最後我們再來看美國升降息周期對台股的影響

採用和上面相同的方法, 去除掉疫情的周期, 可以整理出:

- 降息周期 - 有2次盤整, 1次下跌

- 升息周期 - 1次下跌, 2次上漲